昨年、妻が受け取った個人年金からは、税金3万円が源泉徴収されています。

今年、確定申告をしない限り3万円は戻ってきません。

この3万円を取り戻すために、私が代理で妻の確定申告をしたところ、

先に取られていた税金を取り戻すことができそうです。

確定申告により戻る予定の税金

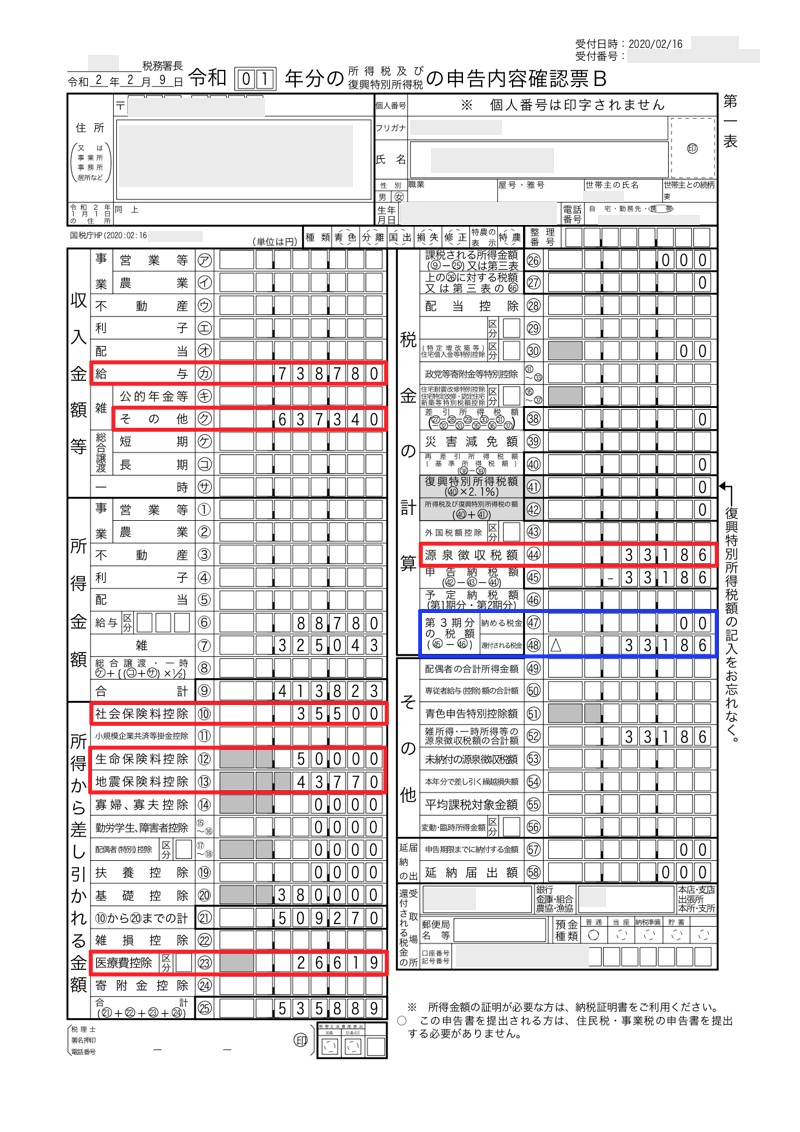

こちらが、妻の確定申告の結果です。このデータが税務署に送信されました。

収入は、妻のパート給与が738,780円、個人年金額が637,340円です。所得税は0円でした。

個人年金の受取額から先に引かれていた所得税は33,186円(源泉徴収税)でした。

妻に戻る税金は、33,186円 ー 0円=33,186円となりました。

申告内容が税務署で確認されてOKなら、源泉徴収されていた所得税33,186円が全額戻ってくる予定です。

我が家で行った確定申告のまとめ

今回の妻の確定申告を簡単にまとめました。これらの詳細は順番に紹介していきます。

妻の確定申告は、便利な電子申告(e-Tax)を利用しました。

e-Taxは、すべてパソコンかスマホで済んでしまいますが、次々と画面が変わり、文字や数字の入力が多いので疲れます。

⇒ スマホによる確定申告を説明した動画です。

⇒ 国税庁のホームページの『e-Taxならこんないいこと』を見て下さい。

| 1 | なにを準備する? | 確定申告の入力に必要な書類を準備します。 |

| 2 | いつ確定申告できる? | 電子申告e-Taxが利用できる日時を確認します。 |

| 3 | ネットのe-Taxへ | e-Taxのホームページに入ります。 |

| 4 | 所得税の申告へ | e-Taxを利用するために、事前に申請していたIDとパスワードを入力します。 |

| 4-1 | 給料収入金額を入力 | 昨年の給与所得の源泉徴収票の内容を入力します。 |

| 4-2 | 個人年金所得を入力 | 昨年、保険会から支給された個人年金額と源泉徴収税額と必要経費を入力します。 |

| 4-3 | 所得控除を入力 | 生命保険料等の所得控除を入力します。課税所得が減額され所得税が少なくなります。 |

| 4-4 | 入力結果を確認 | 今までe-Taxで入力した内容を確認します、入力ミスや抜けがある場合は修正します。 |

| 4-5 | 住民税に関する入力 | 住民税用に扶養親族の有無等を入力します。 |

| 4-6 | 還付金の振込先を入力 | 税金が戻る場合に振込み先銀行情報を記入します。 |

| 4-7 | マイナンバーを入力 | マイナンバーカードからナンバーを入力します。 |

| 5 | 送信 | e-Taxですべての入力が終わりましたので、確定申告書データを送信します。 |

| 6 | データの保存と印刷 | 確定申告書(入力データ)をダウンロードしてパソコンに保存します。修正したい場合、このデータを利用できます。送信した確定申告書(PDF)をダウンロードし、必要なら印刷します。 |

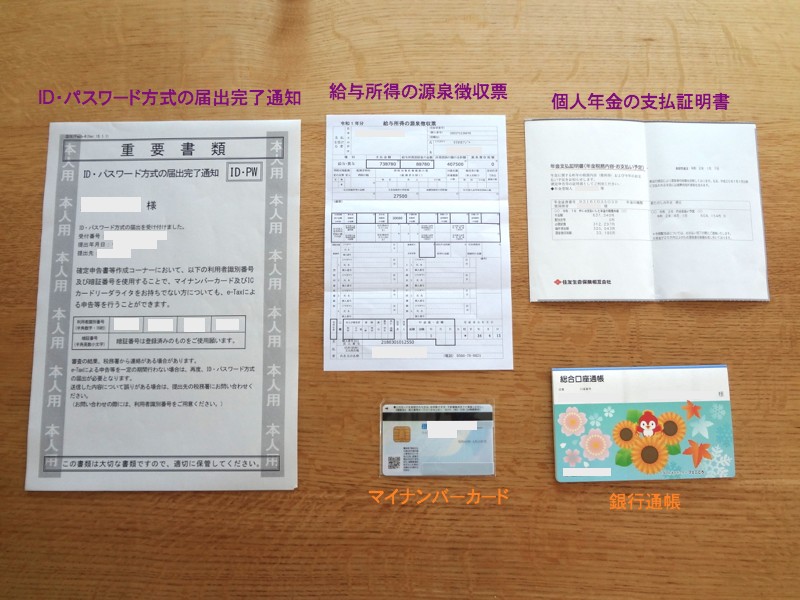

なにを準備する?

妻の確定申告のために準備した主な書類です。この他に、医療費の領収書、生命保険料控除証明書等を準備しました。

電子申告(e-Tax)を利用する場合、給与所得の源泉徴収票や個人年金の支払証明書等の添付は必要ありません。これはありがたいですね。

医療費等は夫婦2人分用意しました

医療費の領収書や保険料控除証明書は夫婦2人分用意しました。私が昨年受け取った少ない公的年金に対する所得税は0円でしたので、私の方の確定申告は不要です。そのため、妻の方の確定申告で私の医療費等も入力して控除額を増やしました。税務署でこれがOKになるかは今後わかります。

⇒ 夫婦の医療費控除についてのわかりやすい情報はこちら

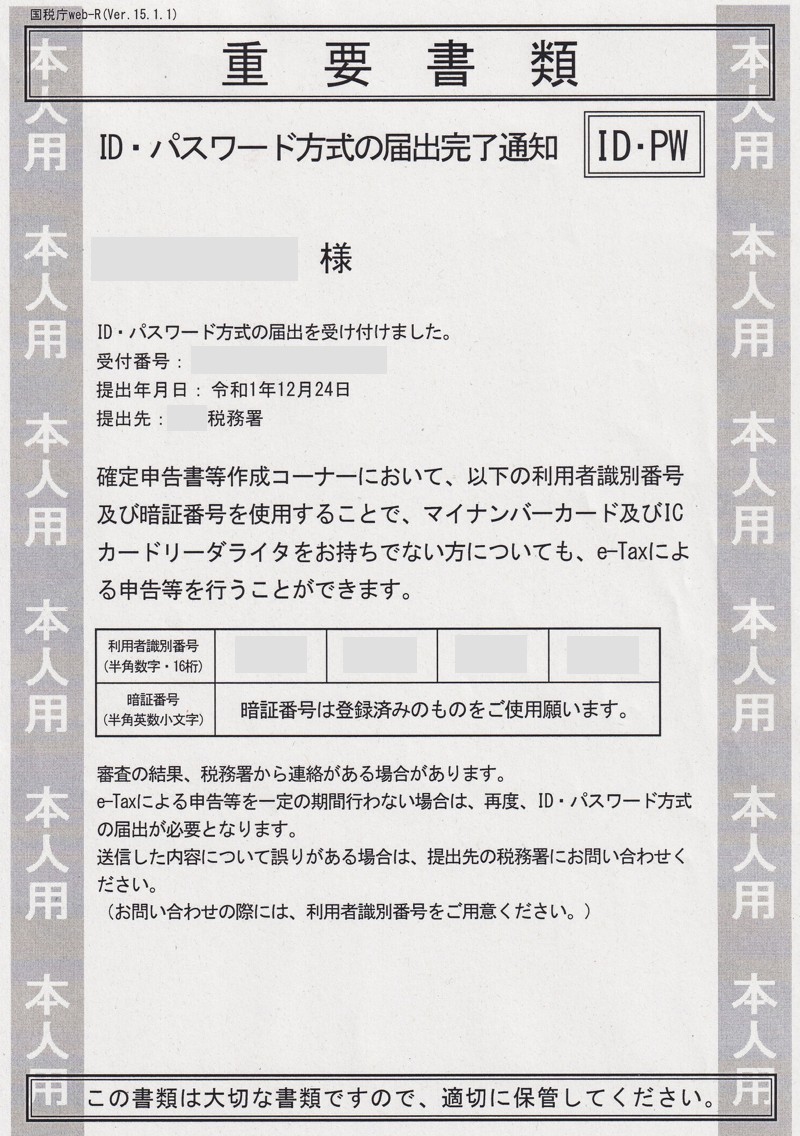

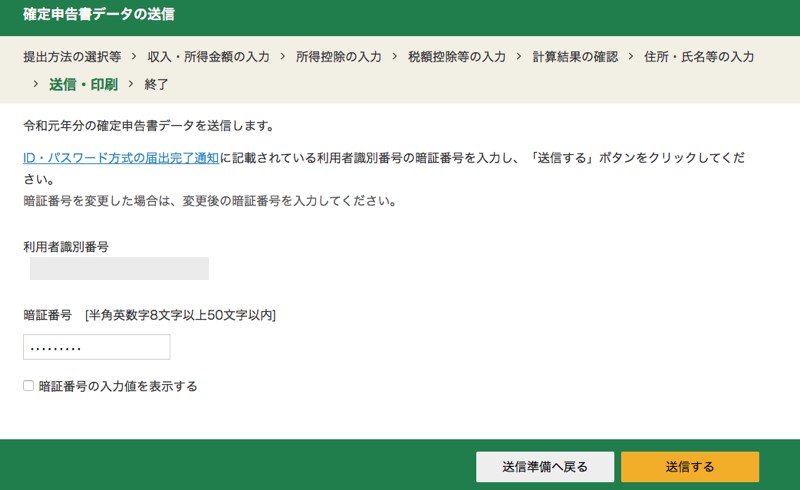

1 ID・パスワード方式の届出完了通知

昨年、妻と税務署へ行って届け出を完了した書類『ID・パスワード方式の届出完了通知』を用意します。この書類には、妻の利用者識別番号と暗証番号が印字されています。これらの番号が確定申告に必要です。

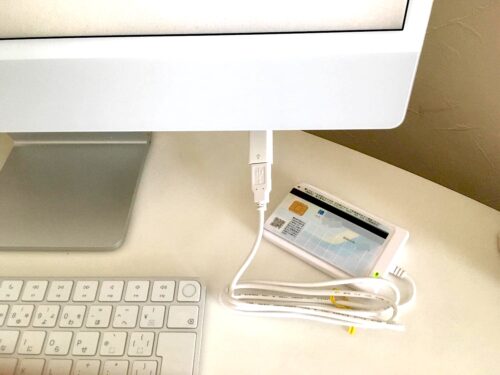

電子申告(e-Tax)の利用方法には、マイナンバーカードとICカードリーダーによる方法もあります。

⇒ 国税庁のホームページの『マイナンバーカード方式で申告するための準備』を見て下さい。

我が家は、マイナンバーカードとICカードリーダーによる方法も利用できますが、ICカードリーダーが私にとって非常に使いにくいWinodwsパソコン用でしたので、Macでも利用できるID・パスワード方式を利用しました。

⇒ ID・パスワード方式の届け出の詳細は、こちらの記事を見て下さい。

2 給与所得の源泉徴収票

妻が2月上旬になってようやくパート先から受け取った『給与所得の源泉徴収票』を用意します。この書類には、給与の支払金額738,780円、源泉徴収税額 0円、生命保険料の控除額 27,500円が印字されています。これらの金額が確定申告に必要です。

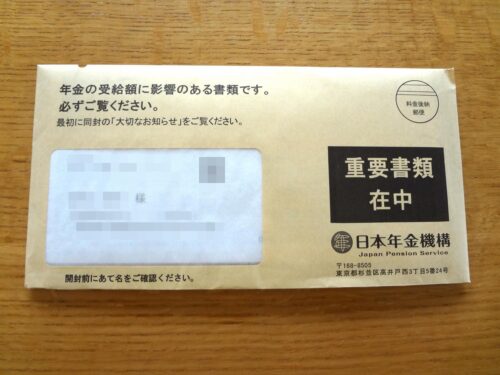

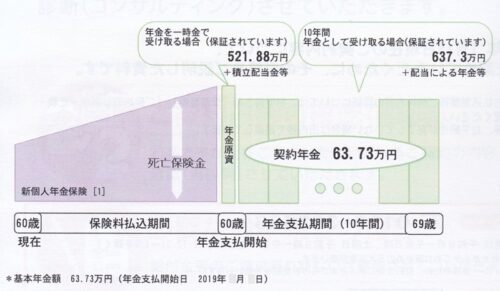

3 個人年金の支払証明書

保険会社から1月の上旬に送ってきた『年金支払証明書』を用意します。この書類には、昨年、妻が受け取った個人年金額 637,340円、必要経費 312,297円、源泉徴収税額 33,186円が印字されています。これらの金額が確定申告では必要です。

この個人年金は、お宝年金でした、積立金の倍ぐらいもらえます。そのため、利益が多いということで所得税が源泉徴収されてしまいます。

⇒ どれほどのお宝年金なのかは、こちらの記事を見て下さい。

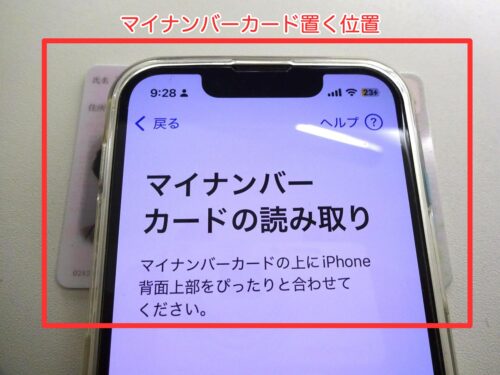

4 マイナンバーカード

妻のマイナンバーカードを用意します。マイナンバー(数字)が確定申告で必要です。

5 銀行預金通帳

妻名義の銀行預金通帳を用意します。もどってくる税金の振込み先を確定申告で入力するのに必要です。

いつ確定申告できる?

電子申告(e-Tax)は、1月6日から3月31日(注1)の間、ほぼ24時間利用できます。

今回のように、払いすぎた税金を戻してもらう還付申告は、1月1日から5年間が申告期限となっていますが、今年の住民税に影響しますので、確定申告の期限3月16日までに還付申告をした方が良いと思います。

我が家の場合、1月中にe-Taxで確定申告(還付申告)したかったのですが、申告に必要な書類の内、妻の給与所得の源泉徴収票の入手が遅かったため、2月になってしまいました。個人年金の支払証明書は1月初めに郵送されてきていましたから、1ヶ月も待ちました。

e-Taxのホームページに2020年1月から3月までのe-Taxが利用できる時間が記入されたカレンダーがあります。

⇒ 国税庁e-Taxのホームページの『e-Taxの運転状況・利用可能時間』を見て下さい。

確定申告したい日のe-tax利用可能時間を見ておきます。2月のe-tax利用は、月曜日を除いて24時間利用可能ですね。

e-Taxのホームページへ

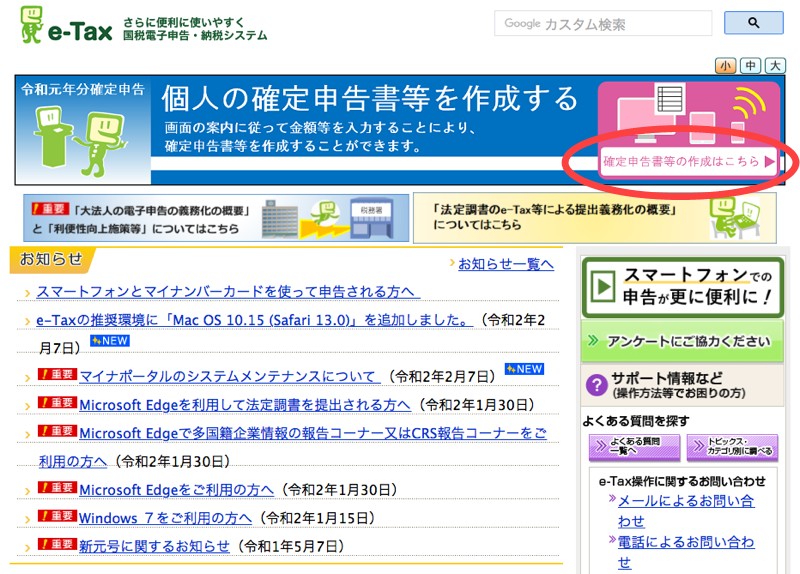

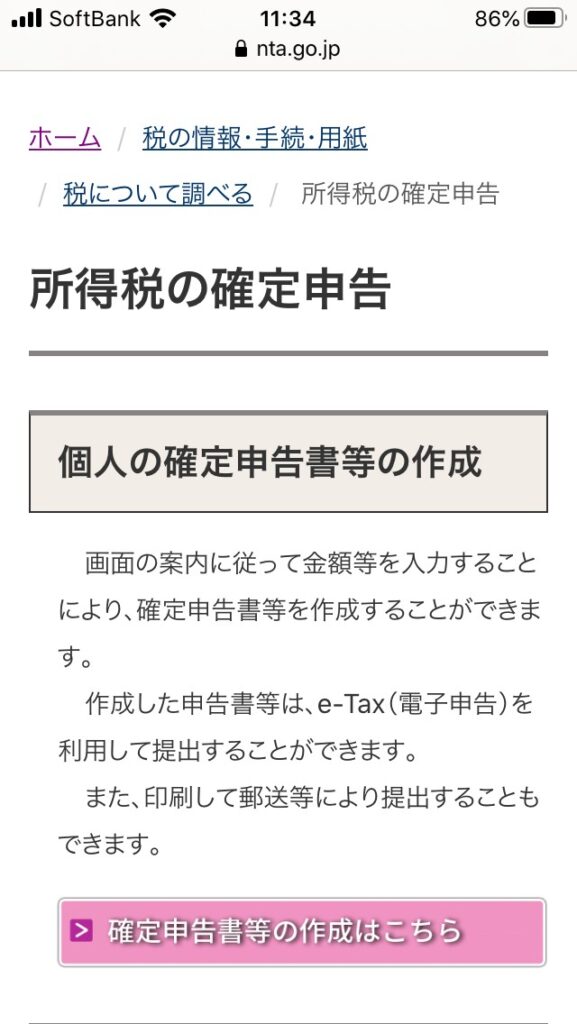

1 e-Taxのホームページを開きます。『確定申告書の作成はこちら』をクリックします。

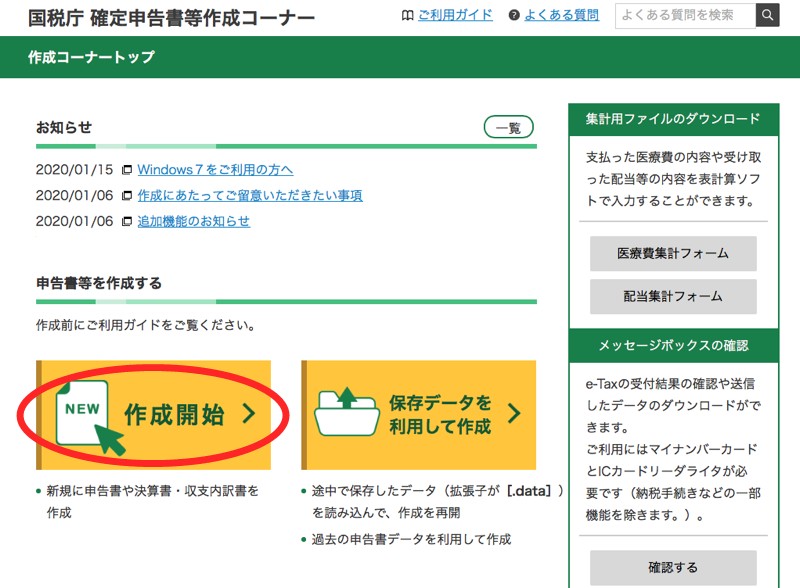

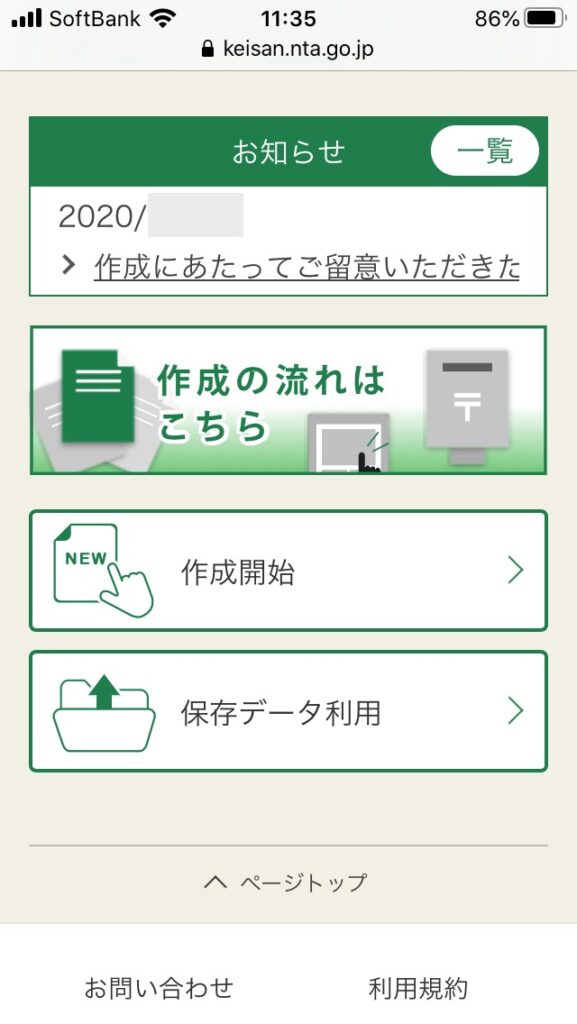

2 確定申告書作成コーナーの最初の画面が表示されます。『作成開始』をクリックします。

スマホの場合は、このようにシンプルな画面になります。

3 税務署への提出方法の選択画面が表示されます。『e-Taxで提出 ID・パスワード方式』を選びます。

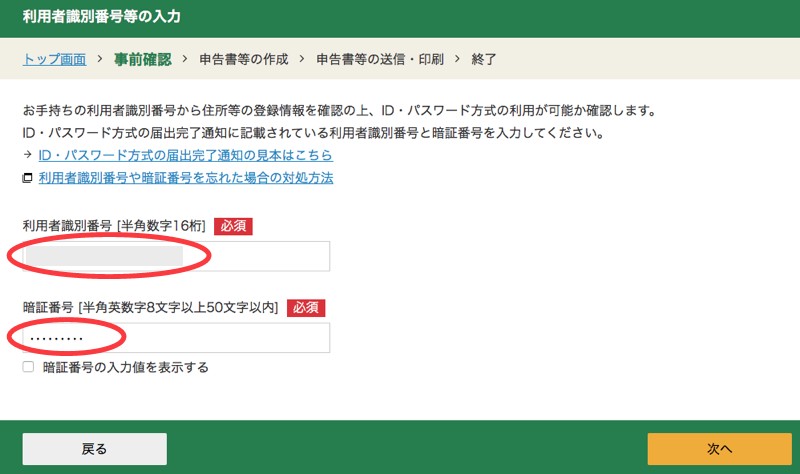

4 利用者識別番号等の入力画面が表示されます。『利用者識別番号』と『暗証番号』を記入します。

5 受付システム画面が表示されます。

なぜか『入力された利用者識別番号に該当する情報がありませんでした。』と表示され、心配になりましたが、そのまま、次へ進みました。

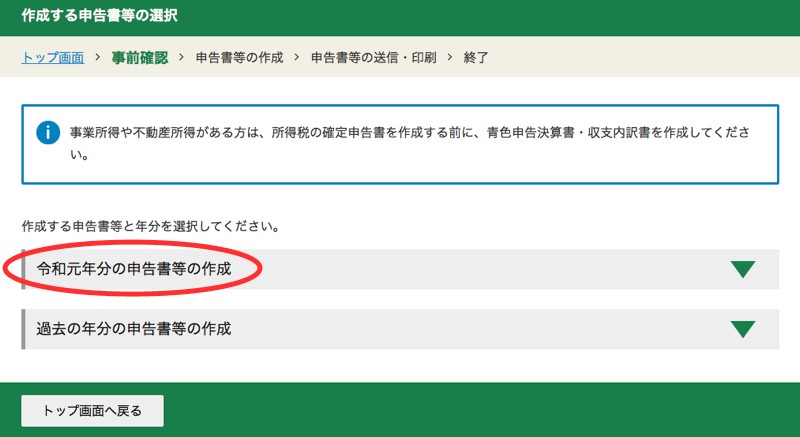

6 作成する申告書等の選択画面が表示されます。『令和元年分の申告書等の作成』の▼マークをクリックします。

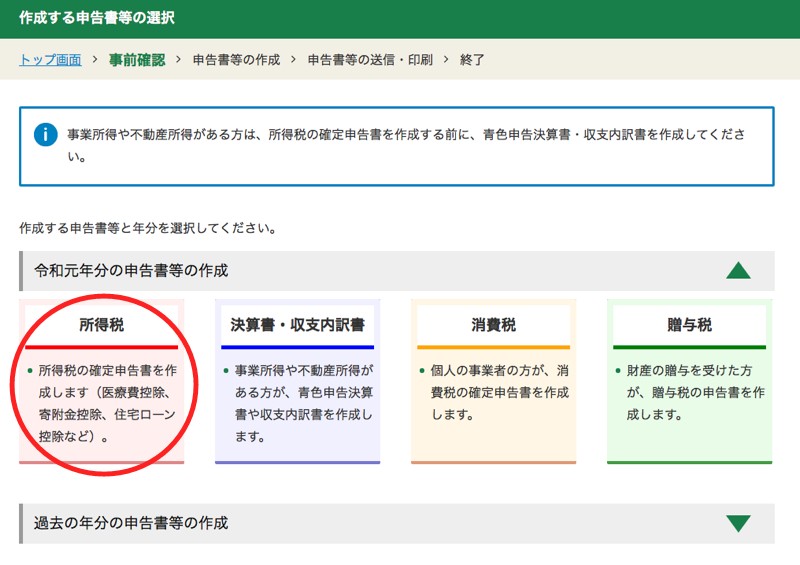

次の画面になりますので、『所得税』を選びます。

所得税の申告へ

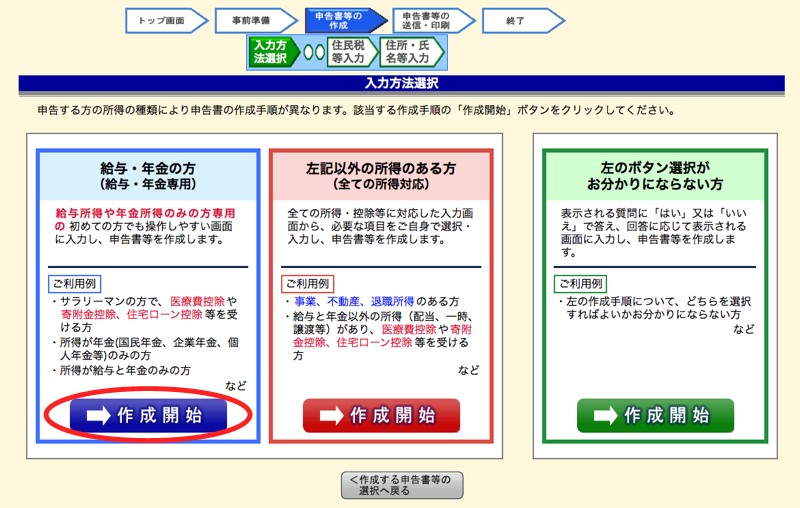

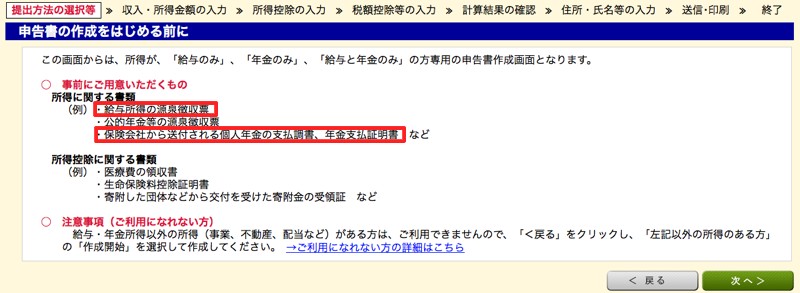

1 妻の場合、パート給与と個人年金の申告ですので、『給与・年金の方』の『作成開始』を選択します。

2 準備する書類が表示されます。『給与所得の源泉徴収票』と『保険会社から送付される個人年金の支払、年金支払証明書』が必要ですが、既に準備してあります。

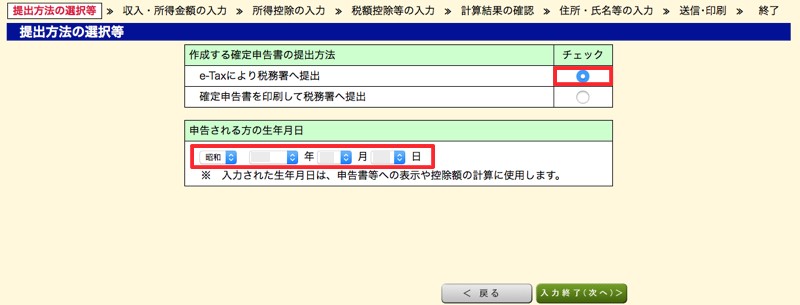

3 提出の選択画面が表示されます。『e-Taxにより税務署へ提出』にチェックを入れ、申告する人の生年月日を記入します。確定申告書を印刷して税務署へ提出する方法も選べます。

4 e-Taxの利用のための事前準備が終了したようです。『申告書等を作成する』をクリックします。

次から、所得税の確定申告書への入力が始まります。入力画面が次々と変わっていきます。画面のすべてを載せると記事が長くなりますで途中の画面は省略してあります。

給与収入金額を入力

妻のパート給与所得の源泉徴収票を見て、収入金額 738,780円を入力します。

この入力した収入金額738,780円から給与所得控除65万円が引かれた88,780円が妻のパート給与所得金額になります。

個人年金所得を入力

妻の個人年金支払証明書を見て、年金収入金額 637,340円、必要経費 312,297円、源泉徴収税額 33,186円を入力します。

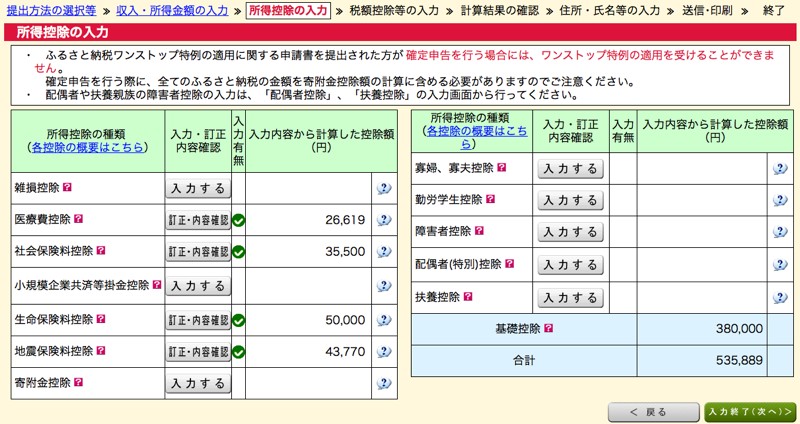

所得控除を入力

所得控除を入力していきます。まず、『医療費の入力』の画面で、医療費の領収書を見ながら病院名と医療費を入力します。我が家のように夫婦共に60歳を越えると通院が増えますので、領収書の数も多く入力が大変です。

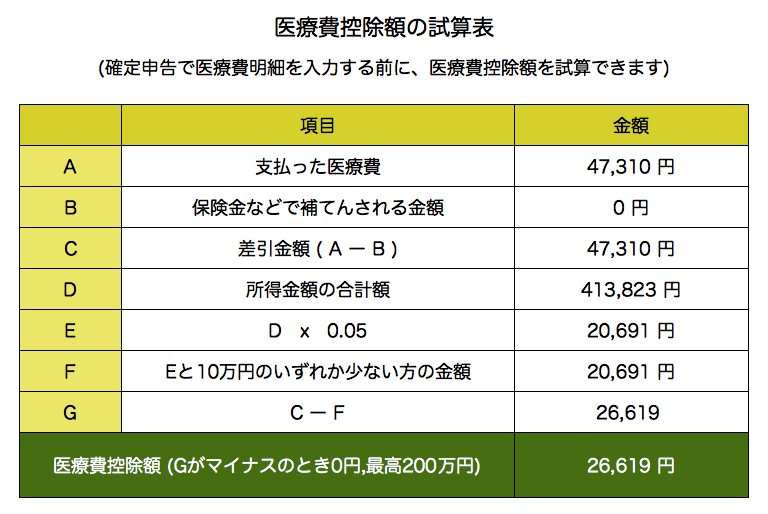

妻と私の分をすべて入力が終わりました。医療費の合計は47,310円となりました。

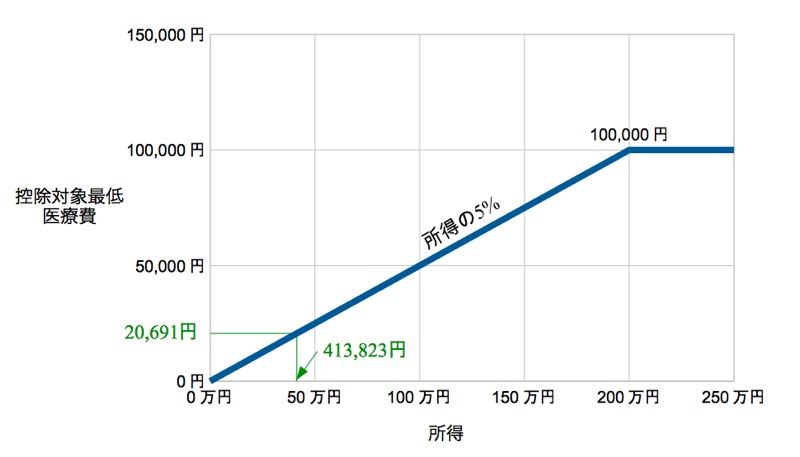

計算結果を見ると、『医療費控除額』は 26,619円です。妻の所得は413,823円でしたので所得の5%の金額20,691円を越えた金額が医療費控除額になります。医療費控除額は、医療費合計47,310円ー20,691円=26,619円となります。所得が200万円以上の人は、医療費が10万円を越えた分が医療費控除額になります。

医療費を時間をかけて入力し終わった後に、医療費控除額が0円だったという精神的にダメージを受けないために、エクセルで医療費控除額の試算表を作りました。活用ください。医療費の合計Aを先に計算しておいて所得Dを入力すると医療費控除額が計算できます。

このエクセルデータのダウンロード ⇒ 医療費控除額の試算表A

同じようにして、社会保険料控除、生命保険料控除、地震保険料控除の欄を入力しました。

入力した内容から計算された控除額は、

・医療費控除額 26,619円

・社会保険料控除額 35,500円

・生命保険料控除額 50,000円

・地震保険料控除額 43,770円

これらの控除に基礎控除 380,000円を加えると、所得控除は535,889円になりました。

この535,889円が所得から控除されます。

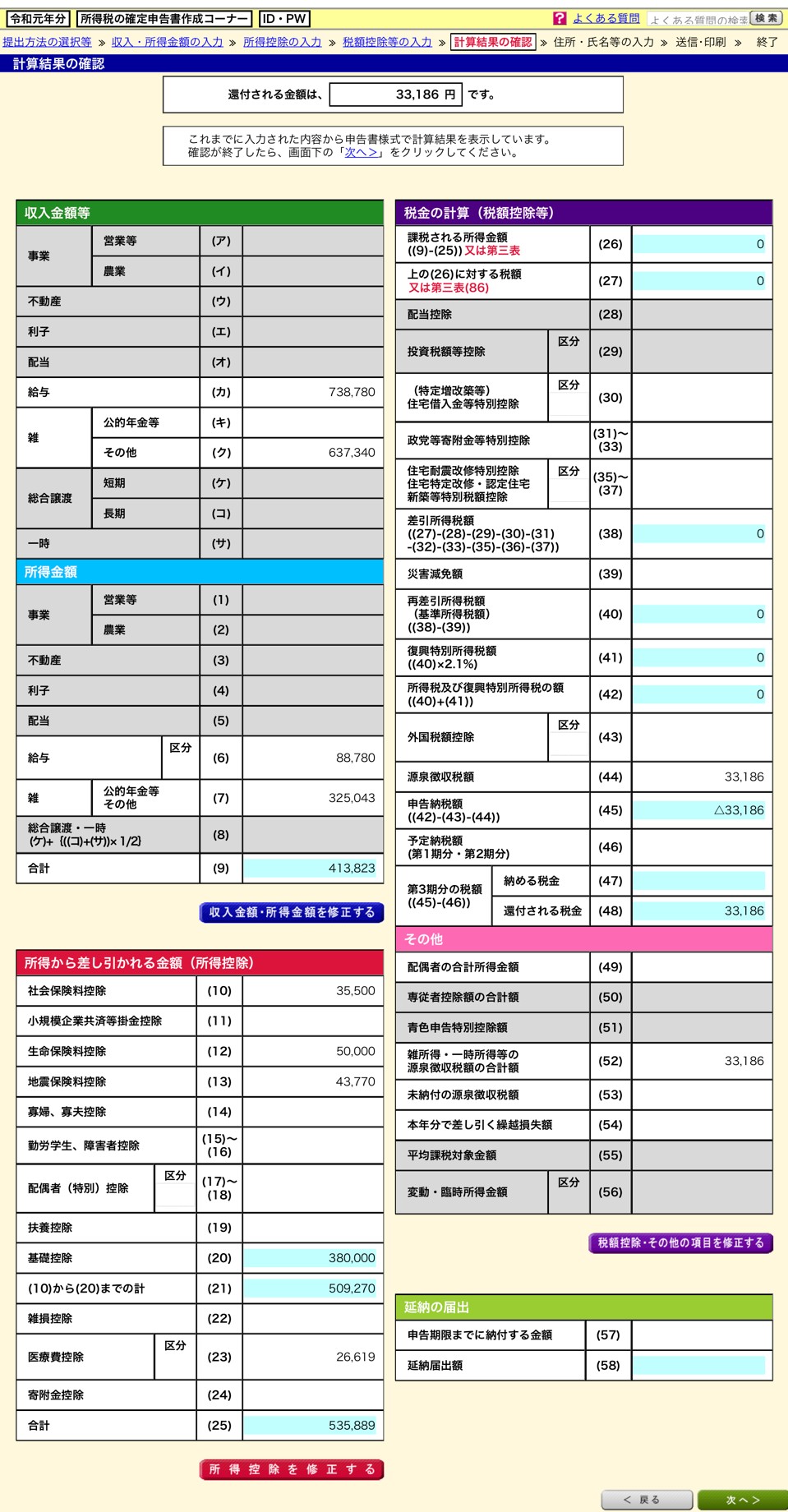

入力結果を確認

今まで、入力した収入等の金額と所得税の計算結果が一覧表として表示されます。

一番上に、『還付される金額は、33,186円です』と表示されました。

収入金額は、給与が738,780円、雑収入のその他(個人年金)が637,340円です。

所得金額は、給与所得が88,780円 (=738,780円ー控除650,000円) 、個人年金の雑所得が325,043円 (= 637,340円 ー 経費 312,297円)です。妻の合計所得金額は 413,823円となります。

所得から差し引かれる金額(所得控除)は、社会保険料控除が35,500円、生命保険料控除が50,000円、地震保険料控除が43,770円、基礎控除が380,000円、医療費控除が26,619円です。合計の所得控除は 535,889円となります。

合計所得 413,823円から合計所得控除 535,889円を引くとマイナスになりますので、所得税は 0円となります。

妻の個人年金からの源泉徴収税が33,186円でしたから、還付される税金は33,186円 ー 0円 = 32,880円です。

このように、確定申告により税金が確定し、還付される税金が決まりました。

この後の手順で、確定申告書データを税務署に送信し、問題がなければ、後日、還付金が妻の銀行口座に振り込まれます。

⇒ 還付金の処理状況はe-Taxにログインして確認できるようです。

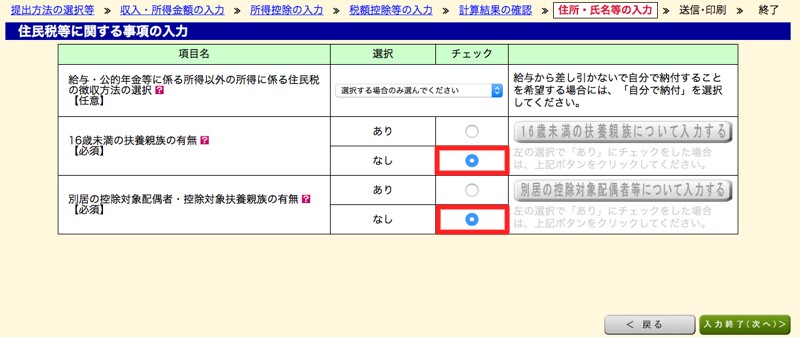

住民税に関する入力

所得税の確定申告なのに、住民税に関する事項の入力という画面が表示されます。住民税を給与から差し引かないで自分で納付することを選択する場合は、『自分で納付』を選択するようです。この選択は任意なのでそのままにしました。扶養親族の有無の欄は『なし』にしました。

今回作成するの確定申告書データは市役所にも届くようです。

還付金の振込先を入力

銀行預金通帳を見て、還付金の振込先を入力します。

金融機関名、支店名、預金種類(普通)、口座番号等を入力しました。今回は私が妻の代理で入力しました。

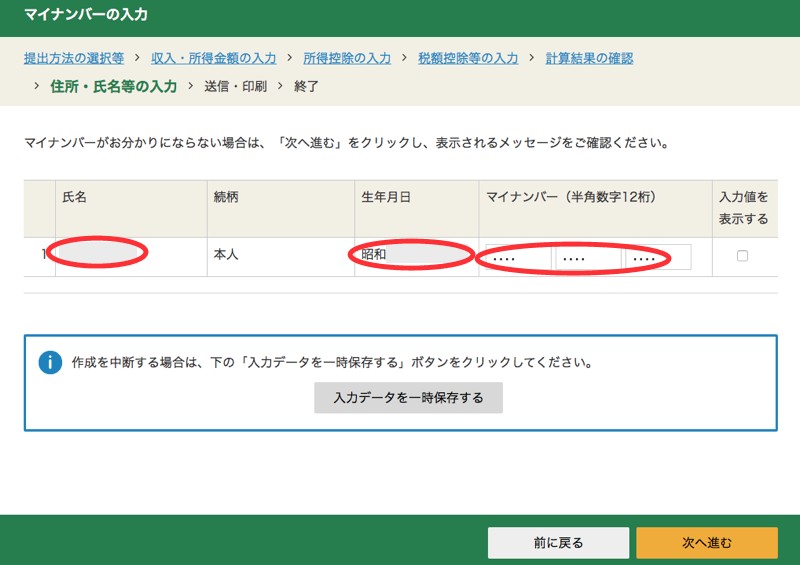

マイナンバーを入力

妻のマイナンバーカードを見て、妻のマイナンバーを入力しました。今回は私が妻の代理で入力しました。

送信

1 確定申告データの送信画面で『送信する』をクリックします。

2 受付結果(受信通知)の確認画面で『受付結果の内容』を見ます、正常に受付されたようです。

受付日は2月9日、昨年2019年分、所得金額 413,823円、還付される税金 33,186円です。

入力に使用した源泉徴収票や個人年金の支払証明書といった書類は、添付して送信する必要はまったくありませんでした。

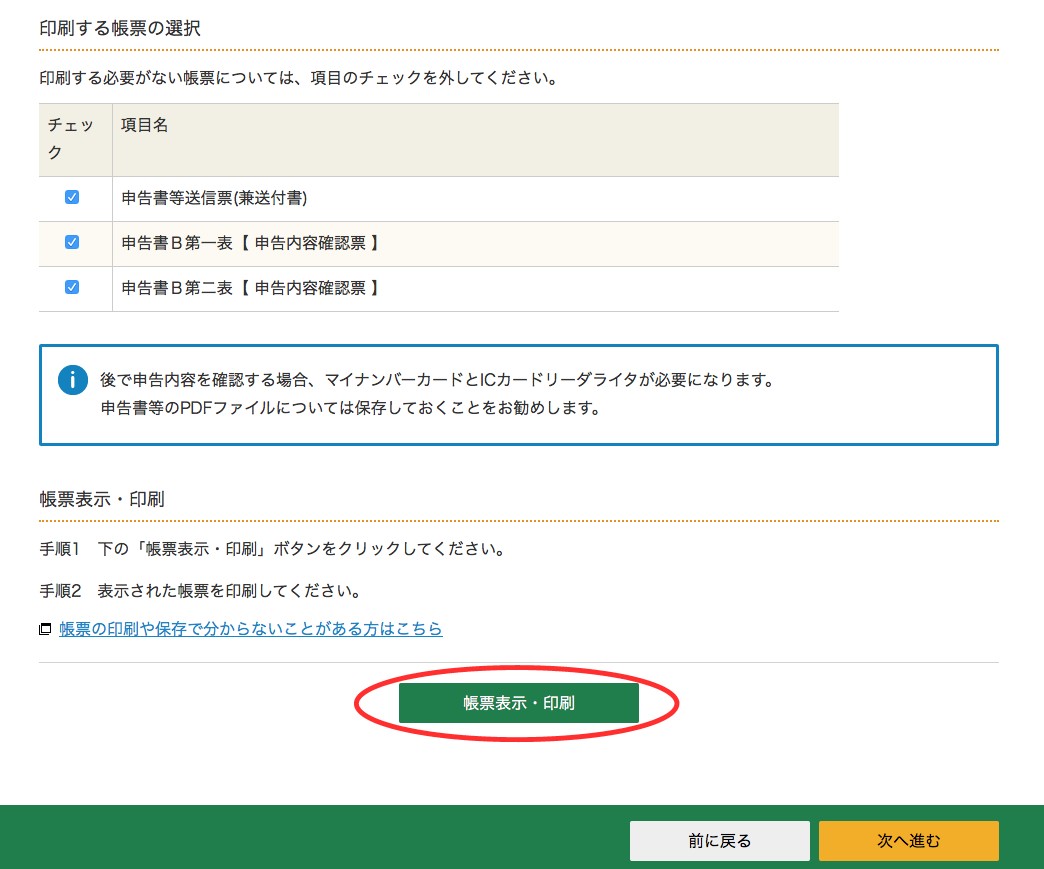

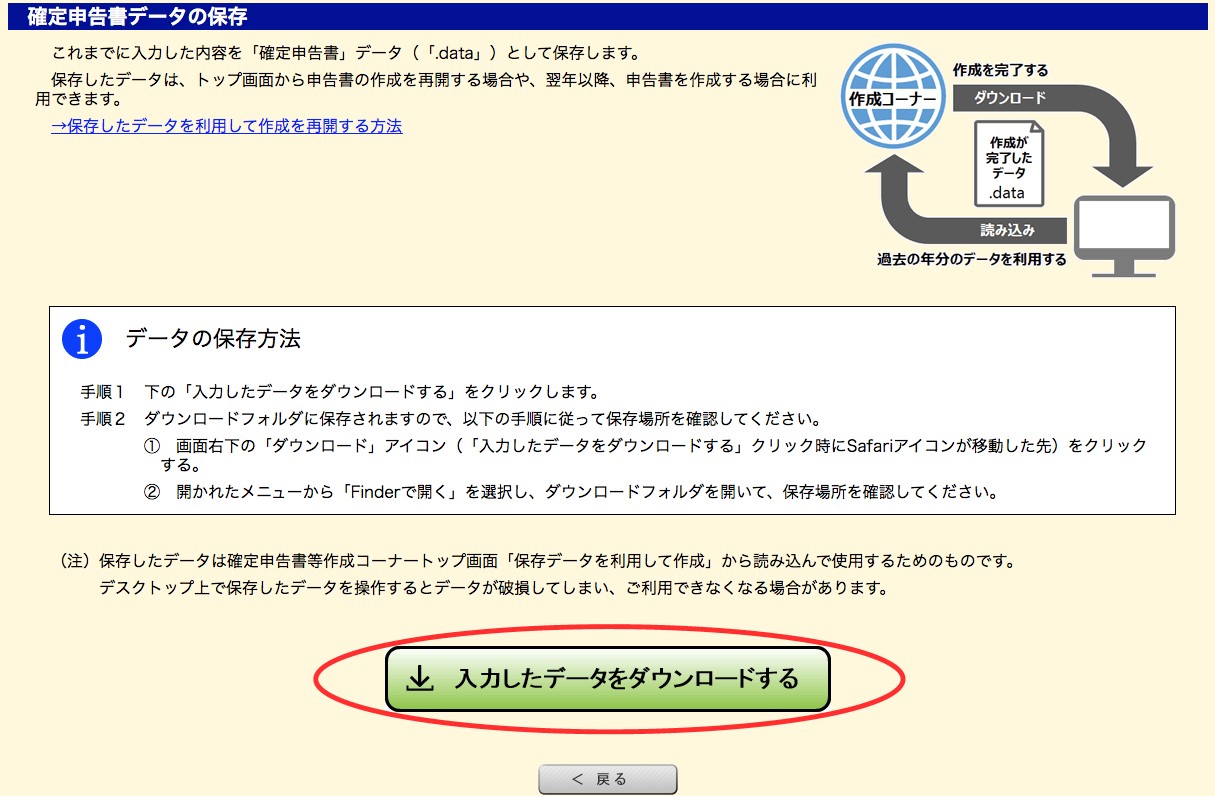

印刷とデータの保存

税務署に送信した所得税の確定申告書は『r1syotoku.pdf』というファイル名でダウンロードされます。これを印刷して自分の控えとして自宅に保管しておくと安心です。

e-Taxで作成した所得税の確定申告書データは『r1syotoku.data』というファイル名でダウンロードされます。

今後、修正したくなった場合は、このデータを利用して再度確定申告ができるそうです。最後に送信された申告書が採用されるようです。e-Taxの場合、修正したい場合、何度でも修正版を送信すれば良いので気楽ですね。

⇒ 国税庁のホームページのQ&A『当初、提出した申告データに誤りがあり、訂正したいのですがどうすればいいですか。』を見て下さい。

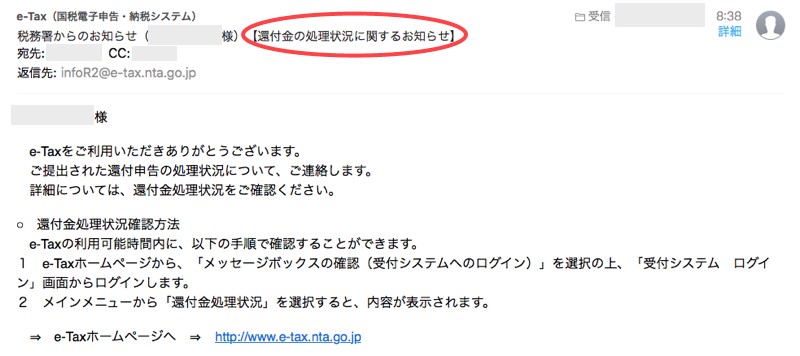

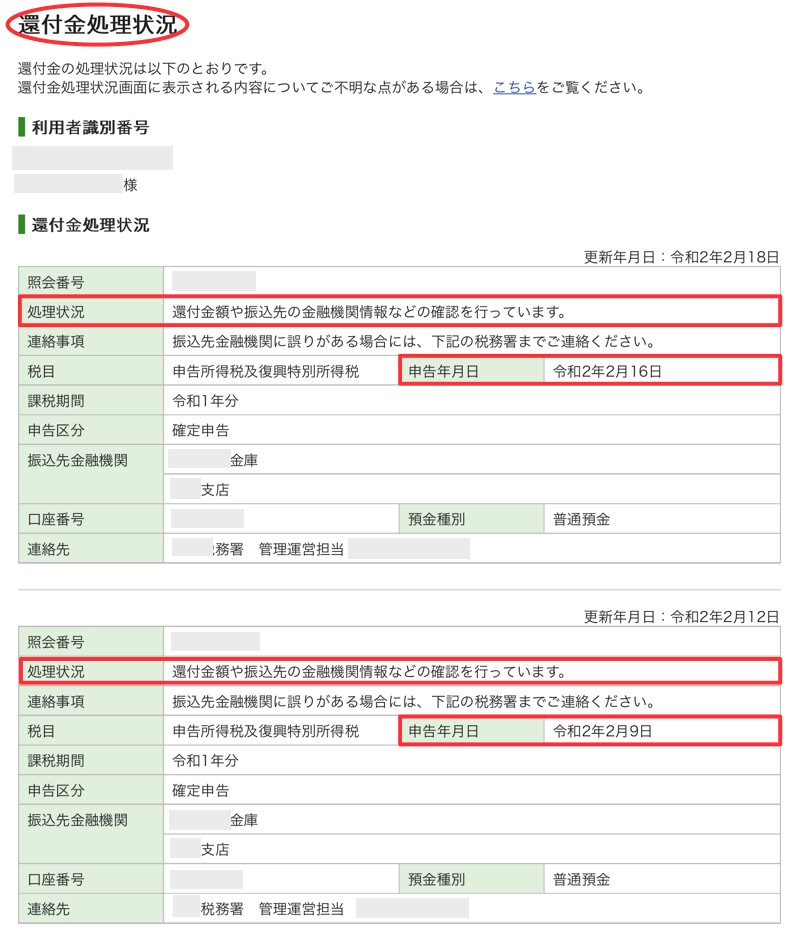

申告後の還付金処置状況のお知らせ

1 申告後4日目

申告後4日目に税務署から『還付金の処置状況に関するお知らせ』メールが届くようです。

メールのリンクからe-Taxのホームページへ行きログインすると『還付金処置状況』を見ることができます。

『還付金額や振込先の金融機関情報などの確認を行っています。』となっていました。

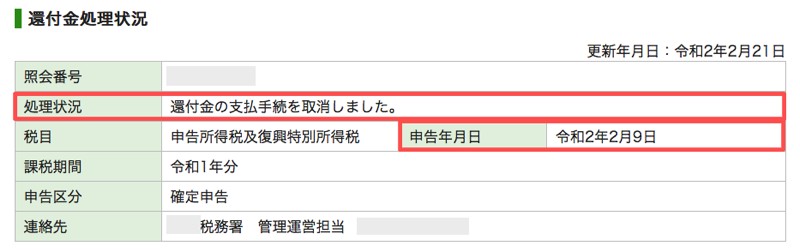

2月9日に1回目の申告を、2月16日に2回目の申告をしました。2回も申告した理由は、1回目の申告で生命保険料控除等を入力し忘れていたためです。その後、1回目の申告(2月9日)の処置は取り消されました。

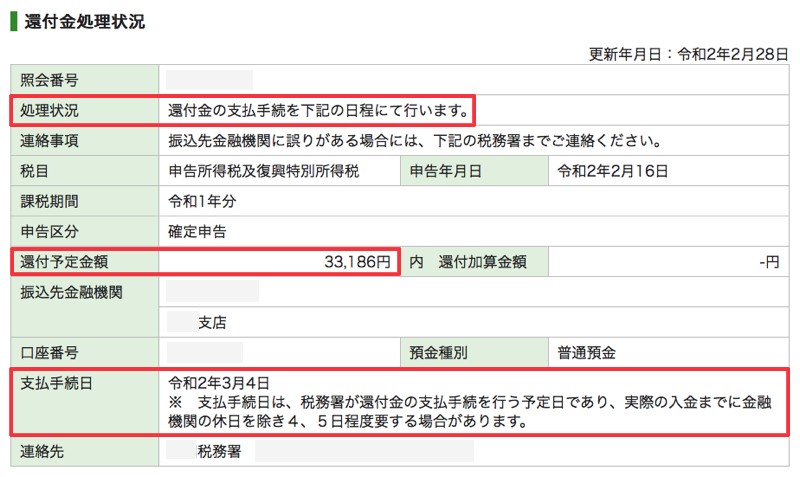

2 申告後13日目

申告後13日目の2月29日に、税務署から処置状況のメールが届きました。還付金の支払い手続きを3月4日に行ってくれるようです。還付金予定金額は33,186円ですので、個人年金から源泉徴収されていた金額の全額が戻ってくる予定です。

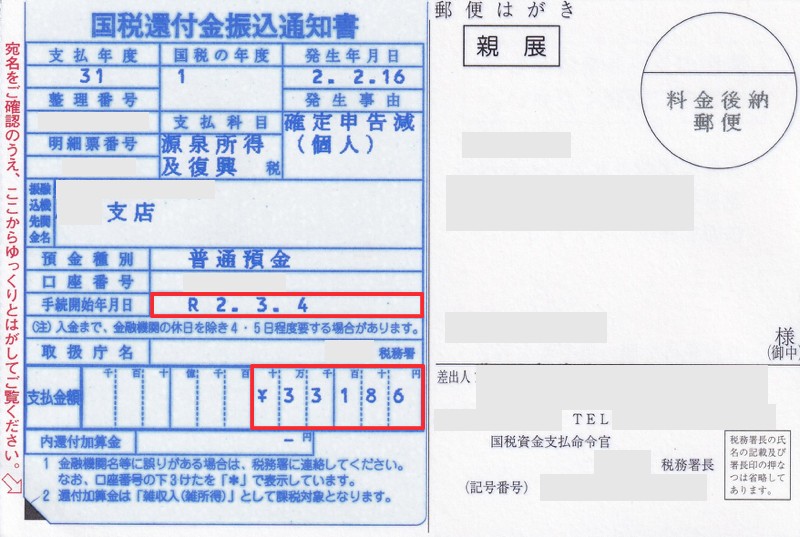

3 申告後18日目

申告後18日目の3月4日に妻の銀行口座に税務署から還付金33,186円が入金されていました。その2日後、3月6日に税務署から『還付金振込通知書』が郵便はがきで届きました。

これで、今年の妻の確定申告は終わりました。妻の個人年金は10年間ですので、後9回確定申告をしなければなりません。

まとめ

妻の個人年金から引かれた所得税約3万円を国から取り戻すために確定申告しました。

妻は確定申告の方法をまったく知りませんので、私が代理で行いました。

確定申告の結果、源泉徴収された所得税約3万円の全額が戻りました。

電子申告e-Taxは便利ですが、入力画面が次々と変わりすぎてわかりにくいですね。それでも、混雑する税務署に出かけることよりは楽です。

⇒ 国税庁のホームページの『e-Taxならこんないいこと』を見て下さい。

今度はマイナンバーカード方式で確定申告します

来年2021年の妻の確定申告は、ID・パスワード方式ではなく、マイナンバーカード方式で行う予定です。実は、マイナンバーカードを読み取るICカードリーダーをMacでも使えるものに買い替えたからです。以前、持っていたICカードリーダーはWindowsパソコンでしか使えるないものでした。

⇒ 国税庁ホームページの『令和2年分確定申告特集(準備編) マイナンバーカード方式で申告するための準備』が参考になります。